Как получить налоговый вычет

Отечественное законодательство предусматривает право возврата налога на доходы граждан, или по-другому - налоговые вычеты. В основе этого механизма лежит возвращение государством части потраченных при совершении какой-либо сделки (покупка недвижимости, лечение) денежных средств за счет уплаченного ранее подоходного налога.

1. Покупка недвижимости. Имущественный вычет полагается тем, кто приобрел квартиру, дом, землю.

2. Уплата налога с доходов по ставке тринадцать процентов. В случае получения двойной оплаты труда для вычета возьмется лишь официальная часть заработанного, которая облагается налогом. Индивидуальные предприниматели, использующие специальные режимы налогообложения не смогут воспользоваться вычетом.

Для осуществления возврата налога не важны сроки, прошедшие после приобретения жилья. Вернуть его можно лишь в пределах общей исковой давности, то есть за три предыдущих года.

Сумма, которую можно получить в таком порядке, зависит от законодательства, действующего во время приобретения недвижимости. Если она приобретена ранее 2008 года, возвращается до ста тридцати тысяч рублей, или тринадцать процентов с одного миллиона рублей, который был максимальной суммой для вычета. В 2008 году верхний порог увеличен до двух миллионов, и, соответственно, вернуть можно сумму в два раза большую.

Новшеством законодательства стало установление в 2014 году максимального размера процентов по ипотечному кредиту, на сумму которых можно сделать налоговый вычет. Сейчас этот предел равен трем миллионам рублей, то есть всего при ипотеке возвращается до 650 тысяч подоходного налога. Важным моментом вычета в подобных случаях является то, что вернуть налог можно лишь с выплаченных процентов. Так на проценты за этот год, вычет можно оформить лишь на следующий.

Еще одно изменение в законе касается количества жилых помещений, на которые полагается вычет. Если жилье стоит меньше двух миллионов, оставшаяся часть лимита может быть переложена на следующее приобретение.

Так же новым стало прикрепление максимальной суммы для вычета не к объекту недвижимости, а к человеку. То есть при покупке супругами квартиры, которая стоит больше двух миллионов, оформить возврат может каждый из них.

Существует два способа, получения вычета при приобретении жилья:

1. Перечисления налоговым органом денег на банковскую карту.

2. Прекращение удержания налога из заработной платы работодателем.

В первом случае необходимо обращаться с заявлением в налоговую инспекцию в районе регистрации лица, его подающего. Сделать это можно путем непосредственного посещения инспекции или при помощи интернета посредствам личного кабинета налогоплательщика. Список документов и образец заполнения заявления можно взять все в той же налоговой. К заявлению обычно прикладываются копии документов, но оригиналы тоже необходимы для сверки копий в процессе принятия заявления инспектором.

Инспекция будет проверять все представленные данные три месяца. После этого она перечислит сумму равную уплаченному в предыдущие годы налогу на банковскую карту. Если сумма возмещения больше, то оставшаяся часть вычета перейдет на следующий год, но подавать все документы придется заново.

Для реализации второго варианта получения вычета тоже придется обратиться к налоговым инспекторам, но за получением уведомления о наличии прав на вычет. Оно пишется в свободной форме, к нему прилагаются документы, которые подтвердят расходы и возникшее право собственности. На основании представленного уведомления работодатель не будет вычитать из заработной платы сумму налога.

Отличий от процедуры получения имущественного вычета нет. Различается лишь прилагаемый перечень документов.

Возвратить налог можно при собственном обучении или лечении, а так же - когда услуги оказывались детям, родителям или супругу. Дополнительно в таком случае придется доказать факт близкого родства.

Право получить вычет в случае обучения или лечения действует три года, возвратить налог при оплате подобных услуг, оказанных, например, пять лет назад невозможно.

Оформить такой возврат можно при приобретении ценных бумаг не ранее 2014 года, и если с доходов от деятельности с ними уплачивался 13 процентный налог на доходы физических лиц.

Процедура получения этого вычета серьезно отличается от иных случаев. Поэтому, если интересен порядок его оформления. лучше обратится за советом к специалистам.

Вычет при покупке недвижимости

Пожалуй, самым известным среди граждан нашей страны является имущественный вычет. Название определяется основанием возникновения прав на него. Для того чтобы воспользоваться таким вычетом, необходимо два условия.1. Покупка недвижимости. Имущественный вычет полагается тем, кто приобрел квартиру, дом, землю.

2. Уплата налога с доходов по ставке тринадцать процентов. В случае получения двойной оплаты труда для вычета возьмется лишь официальная часть заработанного, которая облагается налогом. Индивидуальные предприниматели, использующие специальные режимы налогообложения не смогут воспользоваться вычетом.

Основные аспекты и новшества регулирования

Для осуществления возврата налога не важны сроки, прошедшие после приобретения жилья. Вернуть его можно лишь в пределах общей исковой давности, то есть за три предыдущих года.

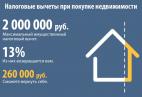

Сумма, которую можно получить в таком порядке, зависит от законодательства, действующего во время приобретения недвижимости. Если она приобретена ранее 2008 года, возвращается до ста тридцати тысяч рублей, или тринадцать процентов с одного миллиона рублей, который был максимальной суммой для вычета. В 2008 году верхний порог увеличен до двух миллионов, и, соответственно, вернуть можно сумму в два раза большую.

Новшеством законодательства стало установление в 2014 году максимального размера процентов по ипотечному кредиту, на сумму которых можно сделать налоговый вычет. Сейчас этот предел равен трем миллионам рублей, то есть всего при ипотеке возвращается до 650 тысяч подоходного налога. Важным моментом вычета в подобных случаях является то, что вернуть налог можно лишь с выплаченных процентов. Так на проценты за этот год, вычет можно оформить лишь на следующий.

Еще одно изменение в законе касается количества жилых помещений, на которые полагается вычет. Если жилье стоит меньше двух миллионов, оставшаяся часть лимита может быть переложена на следующее приобретение.

Так же новым стало прикрепление максимальной суммы для вычета не к объекту недвижимости, а к человеку. То есть при покупке супругами квартиры, которая стоит больше двух миллионов, оформить возврат может каждый из них.

Процедура оформления и получения

Существует два способа, получения вычета при приобретении жилья:

1. Перечисления налоговым органом денег на банковскую карту.

2. Прекращение удержания налога из заработной платы работодателем.

В первом случае необходимо обращаться с заявлением в налоговую инспекцию в районе регистрации лица, его подающего. Сделать это можно путем непосредственного посещения инспекции или при помощи интернета посредствам личного кабинета налогоплательщика. Список документов и образец заполнения заявления можно взять все в той же налоговой. К заявлению обычно прикладываются копии документов, но оригиналы тоже необходимы для сверки копий в процессе принятия заявления инспектором.

Инспекция будет проверять все представленные данные три месяца. После этого она перечислит сумму равную уплаченному в предыдущие годы налогу на банковскую карту. Если сумма возмещения больше, то оставшаяся часть вычета перейдет на следующий год, но подавать все документы придется заново.

Для реализации второго варианта получения вычета тоже придется обратиться к налоговым инспекторам, но за получением уведомления о наличии прав на вычет. Оно пишется в свободной форме, к нему прилагаются документы, которые подтвердят расходы и возникшее право собственности. На основании представленного уведомления работодатель не будет вычитать из заработной платы сумму налога.

Возврат при обучении и лечении

Помимо имущественного вычета есть возможность получить таковой и при оплате образовательных или медицинских услуг. Как указывает Налоговый кодекс возвратить можно налог с затрат размером не более ста двадцати тысяч рублей, то есть сумму в пределах пятнадцати с половиной тысяч.Отличий от процедуры получения имущественного вычета нет. Различается лишь прилагаемый перечень документов.

Возвратить налог можно при собственном обучении или лечении, а так же - когда услуги оказывались детям, родителям или супругу. Дополнительно в таком случае придется доказать факт близкого родства.

Право получить вычет в случае обучения или лечения действует три года, возвратить налог при оплате подобных услуг, оказанных, например, пять лет назад невозможно.

Вычет при инвестиционной деятельности

Налоговый кодекс с начала этого года предусматривает новое право на инвестиционный вычет. Воспользоваться которым можно в случае открытия инвестиционного счета или проведения операций с ценными бумагами.Оформить такой возврат можно при приобретении ценных бумаг не ранее 2014 года, и если с доходов от деятельности с ними уплачивался 13 процентный налог на доходы физических лиц.

Процедура получения этого вычета серьезно отличается от иных случаев. Поэтому, если интересен порядок его оформления. лучше обратится за советом к специалистам.

Материал подготовлен и размещён редакцией DoorinWorld.ru

Вам может быть интересно

8(800)301-81-35

Вам может быть интересно

Оставить комментарий (0)

Оставить комментарий